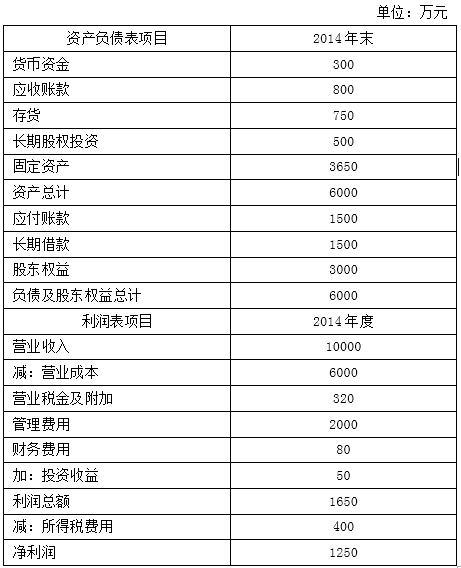

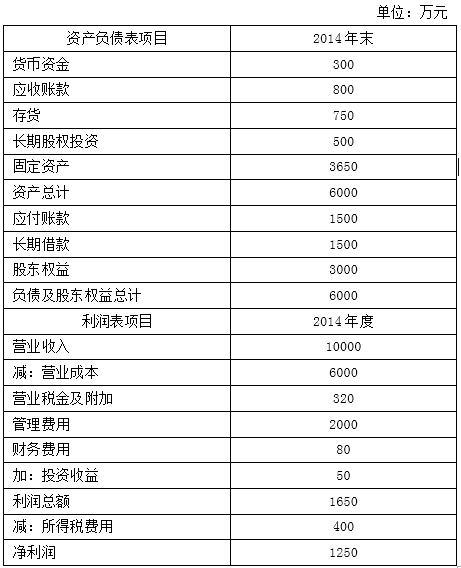

甲公司是一家制造业企业,为做好财务计划,甲公司管理层拟采用管理用财务报表进行分析。相关资料如下:

(2)甲公司没有优先股,股东权益变动均来自利润留存;经营活动所需的货币资金是当年销售收入的2%;投资收益均来自长期股权投资。

(3)根据税法相关规定,甲公司长期股权投资收益不缴所得税,其他损益的所得税税率为25%。

(4)甲公司采用固定股利支付率政策,股利支付率60%;经营性资产、经营性负债与销售收入保持稳定的百分比关系。

要求:

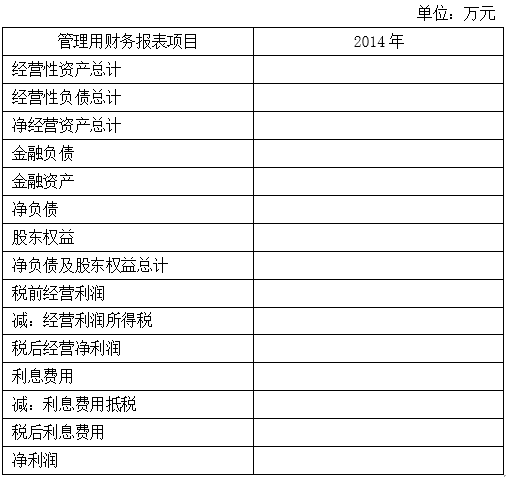

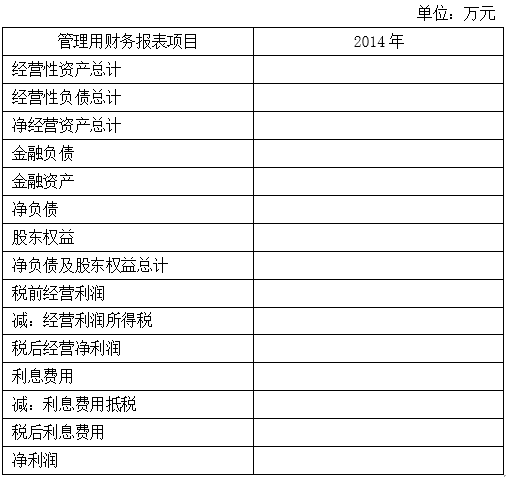

(1)编制甲公司2014年的管理用财务报表(提示:按照各种损益的适用税率计算应分担的所得税。结果填入下列表格中,不用列出计算过程)

(2)假设甲公司目前已达到稳定状态,经营效率和财务政策保持不变且不增发新股和回购股票,可以按照目前的利率水平在需要的时候取得借款,不变的销售净利率可以涵盖不断增加的负债利息。计算甲公司2015年的可持续增长率。

(3)假设甲公司2015年销售增长率为25%,销售净利率与2014年相同。在2014年年末金融资产都可动用的情况下,用销售百分比法预测2015年的外部融资额。

(4)从经营效率和财务政策是否变化角度,回答上年可持续增长率、本年可持续增长率和本年实际增长率之间的联系。

(1)编制甲公司2014年的管理用财务报表(提示:按照各种损益的适用税率计算应分担的所得税。结果填入下方表格中,不用列出计算过程)

计算说明:

金融资产=300-10000×2%=100(万元)

经营性资产=10000×2%+800+750+500+3650=5900(万元)

[或,经营性资产=60OO-100=5900(万元)]

税前经营利润=10000-6000-320-2000+50=1730(万元)

经营利润所得税=(1730-50)×25%=420(万元)

利息费用抵税=80×25%=20(万元)

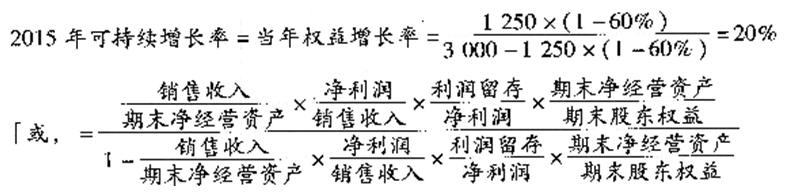

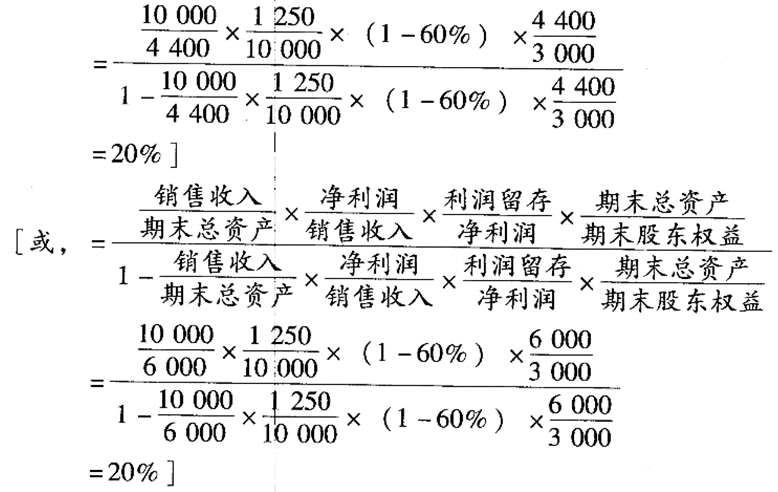

(2)假设甲公司目前已达到稳定状态,经营效率和财务政策保持不变且不增发新股和回购股票,可以按照目前的利率水平在需要的时候取得借款,不变的销售净利率可以涵盖不断增加的负债利息。计算甲公司2015年的可持续增长率。

(3)假设甲公司2015年销售增长率为25%,销售净利率与2014年相同。在2014年年末金融资产都可动用的情况下,用销售百分比法预测2015年的外部融资额。

可动用的金融资产=300-10000×2%=100(万元)

外部融资额=4400×25%-1250×(1+25%)×(1-60%)-100=375(万元)

(4)从经营效率和财务政策是否变化角度,回答上年可持续增长率、本年可持续增长率和本年实际增长率之间的联糸。

如果某一年的经营效率和财务政策与上年相同,在不增发新股和回购股票的情况下,实际增长率、上年的可持磷增长率以及本年的可持续增长率三者相等;如果某一年的销售净利率、总资产周转率、权益乘数和利润留存率4个财务比率中一个或多个升高,在不增发新股和回购股票的情况下,实际增长率就会超过上年的可持续增长率,本年的可持续增长率也会超过上年的可持续增长率;如果某一年的销售净利率、总资产周转率、权益乘数和利润留存率4个财务比率中一个或多个下降,在不增发新股和回购股票的情况下,实际增长率就会低于上年的可持续增长率,本年的可持续增长率也会低于上年的可持续增长率;如果上述4个财务比率已经达到企业极限,只有通过发行新股增加资金,才能提高实际的销售,增长率。

依据:《财务成本管理》教材第二章财务报表分析和财务预测。