期货从业高频考点:期货合约交割方式对比(实物/现金)

摘要:期货从业考试中,掌握实物交割与现金交割的对比,需从定义、流程、场景、风险四维度切入,结合交易所规则与实际案例强化记忆。在考试中,需注意题目中“是否涉及实物转移”“适用合约类型”等关键词,精准定位答案。

在期货从业考试中,期货合约交割方式的对比是高频考点,其中实物交割与现金交割的差异尤为关键。前者通过实物转移实现期现联动,适用于商品期货;后者以价格差额结算,常见于金融期货。本文将从定义、操作流程、适用场景及风险差异四方面展开分析,帮助考生精准掌握这一高频考点。

一、定义与核心逻辑

1、实物交割

指合约到期时,卖方按合约规定的质量、数量、交割地点等标准,将实物商品(如原油、大豆、黄金)交付给买方,买方支付对应货款。其核心逻辑是“标的物所有权转移”,通过实物交割实现期货与现货市场的价格联动。例如,大连商品交易所的黄大豆1号期货合约规定,交割品需为符合GB/T 1532-2008标准的国产非转基因大豆,交割地点为指定仓库。

2、现金交割

指合约到期时,双方以结算价与合约价的差额进行现金结算,不涉及实物转移。其核心逻辑是“价格差额了结”,适用于标的物难以实物交割的金融期货。例如,沪深300股指期货以最后交易日标的指数最后2小时的算术平均价为结算价,多空双方按盈亏差额划转资金。

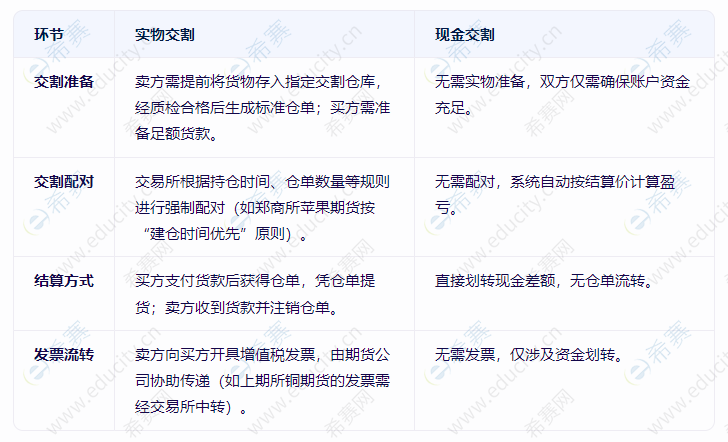

二、操作流程对比

三、适用场景与风险差异

1、实物交割

适用场景:商品期货(如农产品、金属、能源)及部分国债期货。例如,上海期货交易所的螺纹钢期货允许厂库交割,卖方可直接生成信用仓单,降低物流成本。

风险点:

质量风险:交割品需符合严格标准(如玉米期货的水分、杂质含量限制)。

物流风险:涉及运输、仓储成本及交割仓库容量限制(如广期所工业硅期货的车船板交割需在指定计价点完成装货)。

2、现金交割

适用场景:金融期货(如股指、利率、外汇期货)及部分商品期权(如原油期权)。例如,中金所的国债期货虽为实物交割,但允许自然人持仓1手参与,而股指期货则强制现金交割。

风险点:

结算价操纵风险:需防范最后交易日价格异常波动(如股指期货结算价采用最后2小时均价,降低单笔交易影响)。

基差风险:结算价与现货价可能存在短期偏离(如利率期货的结算价基于银行间同业拆放利率,与交易所报价存在差异)。

四、考试应对策略

1、记忆关键数据:

实物交割占比:我国商品期货交割量占持仓量的比例通常低于5%,但套期保值者需重点关注。

现金交割品种:沪深300、上证50、中证500股指期货,以及国债期货(需开通托管账户)。

2、理解制度设计逻辑:

实物交割通过“一货一价”机制促进期现价格收敛,现金交割通过“差额结算”简化流程,两者共同维护市场公平。

3、结合案例分析:

例如,某企业持有铜期货多单至交割月,若选择实物交割,需支付货款并接收仓单;若选择平仓,则仅需支付手续费,无需处理实物。

延伸阅读

- 期货从业证书领取后如何变更执业机构?

- 期货从业考试法律法规记忆口诀:罚款+日期速记

- 希赛期货从业题库从入门到精通的刷题路线图

- 2026期货从业考试零基础入门:先学基础还是法规?

- 期货从业考后必读:成绩单电子版如何保存?

- 备考期货别踩坑,希赛期货从业题库高频考点重点刷

期货从业资格微信公众号

期货从业资格备考资料免费领取

去领取

距离2026 期货从业资格考试

还有- 0

- 9

- 0

专注在线职业教育25年

专注在线职业教育25年

扫描二维码

扫描二维码

扫描二维码

扫描二维码